とうとうこの日がやってまいりました。2018年のソフトバンク(9434)以来となるジャンボIPO、KOKUSAI ELECTRIC(6525)の上場です。投資家への販売金額は概算で1,245億円、本日上場した9236ジャパンM&Aソリューションのざっと200倍の規模感です(比較する意味ないですが)。

事業内容やPEファンドKKRによるバイアウトの経緯、業績等の考察は既に色々なメディアやブロガーさんがされていますので、本ブログでは今後の需給に影響を与えるかもしれないその他のポジティブ/ネガティブ情報をポイント4つにまとめていきたいと思います。

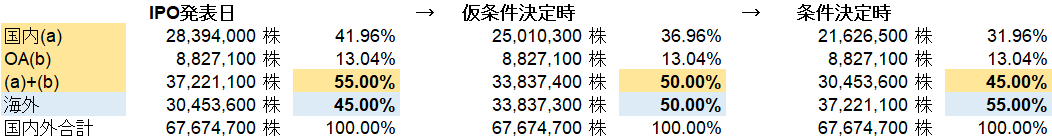

①海外投資家への販売比率(ポジティブ):

本IPOは販売金額の大きさもあり、最初から海外の機関投資家を販売対象としています。IPO発表日9月21日では、

国内販売比率55%:海外販売比率45%

としていました。それが10月10日の仮条件レンジ公表日には

国内販売比率50%:海外販売比率50%

と半々となり、10月16日の公開価格決定日には

国内販売比率45%:海外販売比率55%

となりました。IPO発表日から実に10%が国内販売から海外販売に振り分けられたのです。

(届出書より作成)

「だから何なのよ」と思われるかもしれませんが、海外において販売対象となる投資家は主にプロフェッショナルの大口機関投資家です。数千億円から時に数兆円を超える運用資産を、綿密な企業分析をベースに個別銘柄に投じる方々です(一般的に海外機関投資家は価格設定に非常にシブいと言われています)。

率にして10%、金額にすれば124億円、海外投資家への販売金額が増えたことになりますが、海外のプロフェッショナルな投資家層が、本IPOの内容と価格設定(バリュエーション)に賛同した結果とも言えるのではないでしょうか。

ただちょっと気になるのは、このロイターの記事

Reuters: 半導体装置メーカーKOKUSAIのIPO、海外販売分の倍率10倍超

https://jp.reuters.com/business/technology/YKBW4RXTLNIMLERKJ43KWKA37U-2023-10-16/

「・・・複数の関係者によると、海外販売分の需要倍率は「10倍超」だったことが分かった。上場承認当初の海外機関投資家向けの販売分は全体の45%だったが、旺盛な需要を受けて最終的には全体の55%まで引き上げた。」

ロイターのような大手メディアに需要倍率が掲載されることはあまりなく、本IPOの関係者が需給を温めるためにロイターにささやいてた、なんてことでなければ良いな、と。

②IPO価格決定プロセス(ニュートラル~ちょっとネガティブ):

本IPOでは

9月21日発表日の想定売出価格:1,890円

↓

10月10日仮条件公表日:1,830円~1,840円(想定売出価格から引き下げ)

↓

10月16日公開価格決定日:1,840円(仮条件レンジ上限で決定)

という推移を辿りました。

仮条件レンジが想定価格を下回る場合、一般的にはネガティブに受け取れられます。ただ海外投資家に話を絞った場合、想定価格はあくまでも上場する企業&証券会社の言い値と割り切って見ていますので、機関投資家の意見を反映させた仮条件からが彼らの本番、というか価格目線になります。

なので仮条件レンジを、自分達の意見を踏まえて想定価格より下に設定した(してくれた)ことは、単純にネガティブではないのです。

ただし、ここで気になるのは別のポイント。仮条件レンジが超せまいのです。

たったの10円幅。率にして0.5%。PERの変化率にしたらわずか0.1倍です(意味あるのか?)。

これだけの規模の案件です。国内外で100社近くの機関投資家と面談して価格回答を得たであろう中、たったの10円幅にプロフェッショナルの意見が集中するものなのでしょうか。

ここで思い出されるのが、2018年のソフトバンク(9434)IPOです。

市場吸収額2兆円を超えるスーパージャンボIPOでしたが、仮条件がまさかの1本値だったのです。

Bloomberg: ソフトバンク上場、仮条件を幅のない「一本値」で設定、日本初

https://www.bloomberg.co.jp/news/articles/2018-11-30/PIW9KJ6KLVRY01

私は当時証券会社の中の人でしたので、リアルに耳を疑いました。「まじか?」と。

同社の株価は今年に入ってIPO価格1,500円を安定的に上回っていますし、上場後株価が沈む局面でも充実した配当金を受け取れていたわけですから、ある意味正しい値付けだったのかもしれませんが、その評価は皆様にゆだねます。

あと「1,890円 → 1,830円~1,840円というせまいスポットをなぜ狙っていかないといけなかったのかな?」と開示資料をペラペラ見ていたのですが、多分これですね。

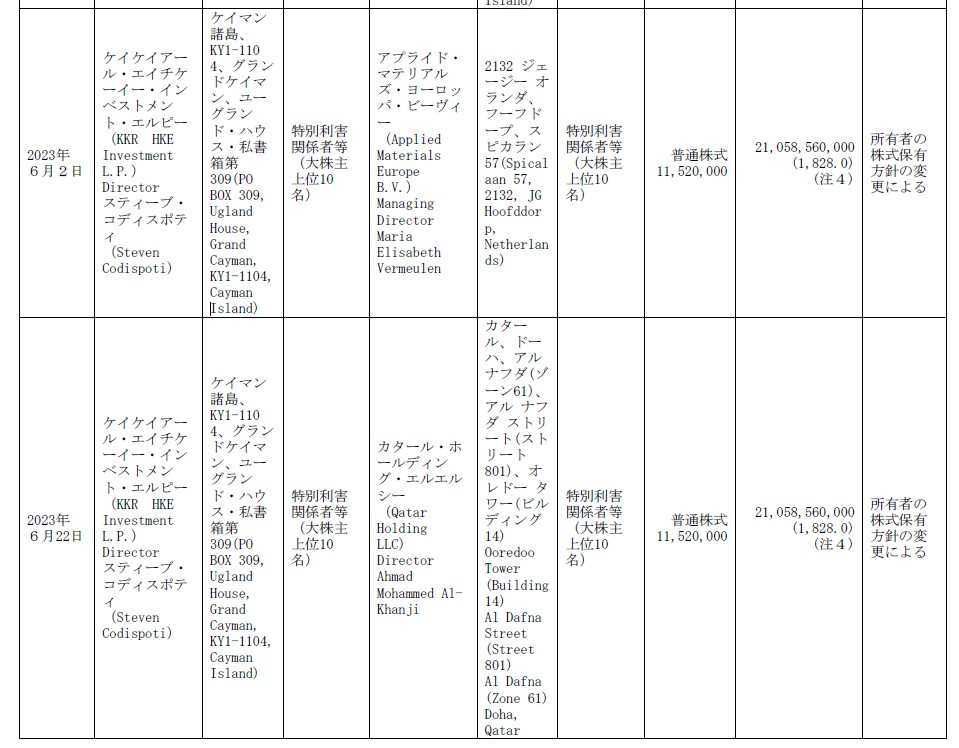

(届出書より抜粋)

今年6月、本IPOの単独の売出人であるPEファンドKKRが、米半導体製造装置大手のアプライド・マテリアルズと、カタールのソブリンウェルスファンドに相次いで持ち分を譲渡しています。譲渡株数はそれぞれ11,520,000株(210億円)、譲渡価格は「1,828円」・・・なるほどですねー。

IPO準備を進めるにあたり、安定株主として上記2社を招いた際の価格がIPOの価格設定で参照されないわけがないですから。

ただこれって実はポジティブに見ることもできるんです。アプライド・マテリアルズはKOKUSAIの技術力を非常に高く評価していて、2019年には買収に乗り出したものの、中国独禁法当局の許可が下りず断念しています。

そんなKOKUSAIを深く知る(ただ知っているレベルじゃないです。買収を前提に会社をすみずみまで精査してますから)アプライド・マテリアルズが出資を決めた価格とほぼ同じ値段で購入できるというのは、冷静に考えるとラッキーかもしれません。

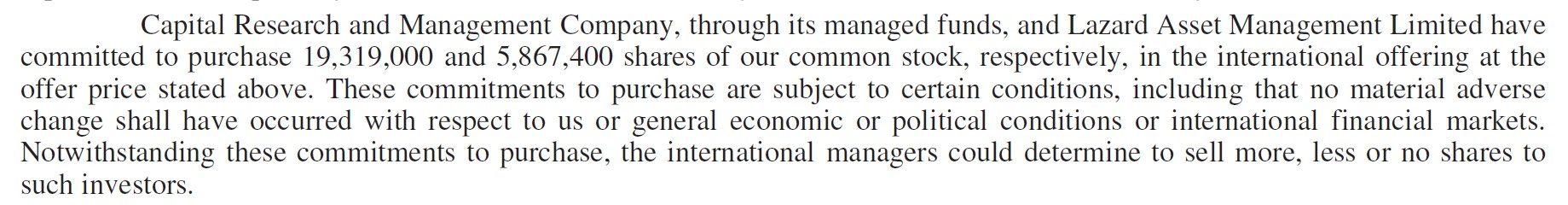

③超優良投資家が本IPOの巨額購入を確約(間違いなくポジティブ):

本IPOの目玉ともいえるトピックです。アメリカの大手機関投資家2社が「めっちゃ買うぞ」とコミットメントしているのです。

(英文最終目論見書より抜粋)

その2社はこちら

・Capital Research and Management (Capital Group Company)

英語Wiki: https://en.wikipedia.org/wiki/Capital_Group_Companies

「そんなの知らない」と一蹴しないで下さい。細かな説明は省きますが、歴史、資金量、運用スタイルなど全ての要素において超一流の投資家です。運用総額2.2兆ドル(1ドル149円換算で327兆円/22年末時点)

・Lazard Asset Management

日本語Wiki:

https://ja.wikipedia.org/wiki/%E3%83%A9%E3%82%B6%E3%83%BC%E3%83%89

1848年創業という長い歴史を持つ金融グループLazardの資産運用部門。投資銀行部門も有していて、M&Aの世界では良く知られたネームです

本IPOでは、Capitalが19,319,000株(約355億円)、Lazardが5,867,400株(約108億円)という規模の購入を確約しているのです。

単純計算で、海外販売株数の67.6%、国内含む販売株数全体でも37.2%を占める株数を「購入するぞ」と言っているわけです。ものすごく前のめりなわけです。

2社とも「ロングオンリー」と呼ばれるバイ&ホールドの投資手法を採りますので、コミットメントした株数通り2社にしっかり配分されれば、需給がかなり引き締まることが期待されます。

ただし、英文を良く読むと「経済や政治の状況、金融市場によっては変わるかもしれない」「海外主幹事証券は2社にもっと売るか、減らすか、売らないかもしれないよ」と書いてあるんですよね。

まぁこういった文言は海外の書類においては割と一般的ですので、「おいおい、はったりかよ」とがっかりする必要はありませんが、この2社の投資状況を、その他の投資家に正確に理解してもらうためにも、上場後に可能な限り詳しく開示してほしいなと強く希望しています。

④ちょっとだけ業績(ポジティブ/ネガティブ評価なし):

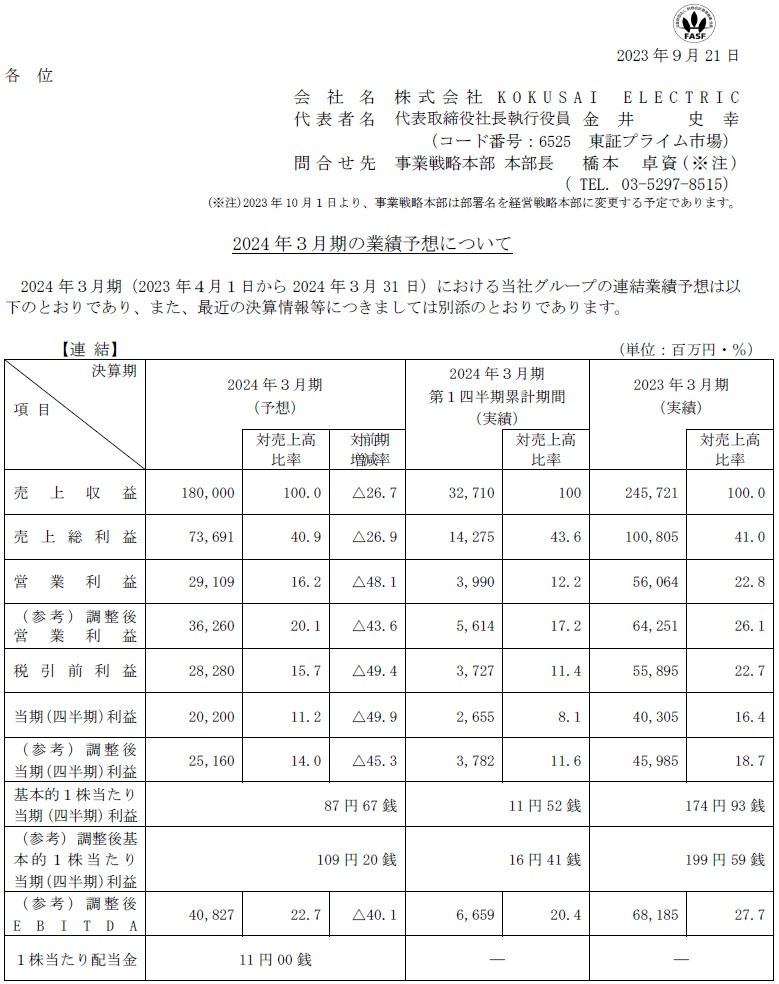

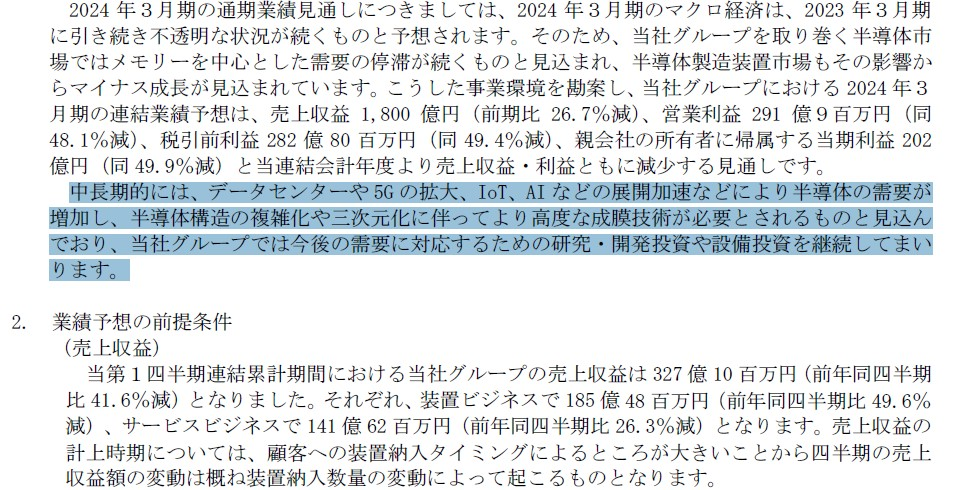

通常のIPOでは、業績予想のプレスリリースは上場日当日の取引開始前に開示されるのですが、本IPOに関しては会社HPに上場承認当日に掲載されていましたので、リンク貼っておきます。減収減益予想です。

https://www.kokusai-electric.com/sites/default/files/2023-09/%E8%A8%98%E8%80%85%E7%99%BA%E8%A1%A8%E6%96%87%28%E6%A5%AD%E7%B8%BE%E4%BA%88%E6%83%B3%29_final.pd

純利益ベースの単純計算PERは、23/3期実績で10.52倍、今期会社予想で20.99倍です(手元試算)。純利益が半減する予想ですので、PERは当然ながら前期実績に比べ約2倍の水準になります。

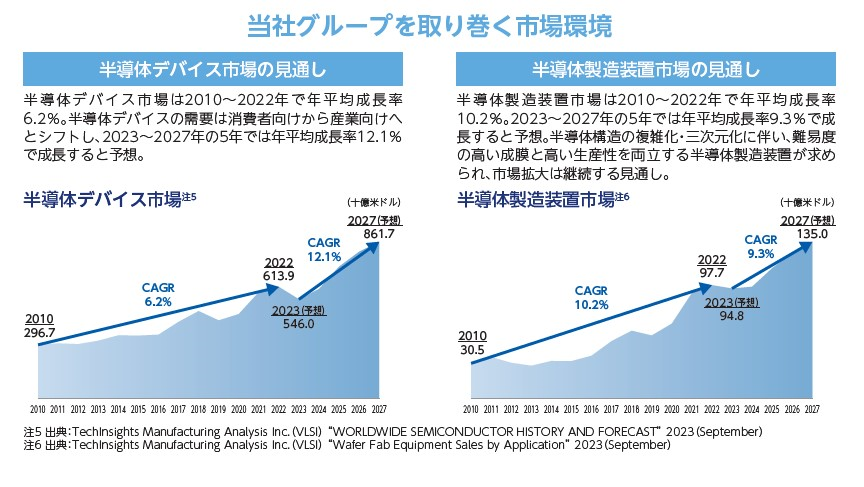

本銘柄の競合である東京エレクトロンや他の半導体製造装置関連銘柄もそうですが、半導体市況の悪化を受けて今期業績予想を減収減益としている銘柄が散見されます。

そんな環境下でも「今期が業績のボトムなの、もっと先の期を見てほしいの」というお気持ちを各種開示資料で表明されていますので、その気持ちを理解してあげて下さい。

(届出書より抜粋)

(業績予想プレスリリースより抜粋)

以上、長々と書き連ねましたが、当ブログは特定銘柄および株式市場全般の推奨や株価動向の上昇または下落を示唆するものではありませんので、「買え」とも「売れ」とも言いません。

IPO当選組の皆様においては明日以降の保有スタンス検討に、ホルダーでない皆様においては本銘柄の投資戦略策定にお役立ていただければ幸いです!

<IPO概要>

上場日:2023年10月25日

公開価格:1,840円(想定売出価格1,890円、仮条件レンジ1,830円~1,840円)

引受価額:1,757.20円(シンジケートカバーの買いは1,757円以下)

上場時時価総額:4,239億円

公募株数:なし

売出株数:67,674,700株(1,245億円)

うち国内株数(45%):30,453,600株(560億円、OA8,827,100株含む)

うち海外株数(55%):37,221,100株(685億円)

ロックアップ期間:2024年4月21日まで(株価による解除条項なし)

事業内容:半導体製造装置の開発・製造・販売・保守サービス及びそれに附帯関連する事業

ジョイント・グローバル・コーディネーター:野村、モルスタ、SMBC日興、GS、みずほ

国内主幹事:野村、SMBC日興、三菱モルガン、GS、みずほ

海外主幹事:野村、モルスタ、GS、SMBC日興、シティ、みずほ